大数据风控涉及使用海量数据来分析和预测风险,提高决策的精准度。风控引擎是核心工具,通过算法和模型处理数据,识别潜在风险,支持实时监控和预警,以保护企业免受金融欺诈和信用风险的威胁。

大数据风控相关数据

在现代金融业务中,风险控制是核心环节之一,随着科技的进步,尤其是大数据技术的发展,传统的风控手段已经逐渐不能满足金融机构的需求,大数据风控通过分析海量的数据资源,帮助金融机构更精准地识别、评估和管理风险,提高决策效率和准确性。

风控引擎的作用

风控引擎是大数据风控系统的核心组件,它负责接收输入的各种数据,通过预设的模型和算法进行处理,输出风险评估结果,风控引擎通常具备以下功能:

数据采集与处理:整合不同来源、不同格式的数据,进行清洗和标准化。

特征工程:从原始数据中提取对风险评估有帮助的特征。

模型训练:利用机器学习等方法训练风险评估模型。

风险评分:对个体或交易进行风险打分。

规则管理:设定风险阈值和相应的处理措施。

报告生成:提供风险评估报告和决策支持信息。

数据类型与来源

大数据风控涉及的数据类型繁多,主要包括以下几类:

1、个人数据:包括身份信息、信用历史、资产状况、消费习惯等。

2、交易数据:包括交易金额、时间、频率、地点、方式等。

3、行为数据:如网页浏览记录、社交媒体活动、设备使用情况等。

4、市场数据:股票价格、经济指标、行业动态等。

5、公共记录:法律诉讼、破产记录、税务信息等。

这些数据可以来源于金融机构内部,也可以来自于外部合作伙伴,甚至是公开的网络资源。

风控模型的构建

构建一个有效的风控模型需要遵循以下步骤:

1、问题定义:明确风险管理的目标和需求。

2、数据准备:收集和整理相关数据。

3、特征选择:确定哪些数据特征对风险预测最有价值。

4、模型选择:根据问题的性质选择合适的统计或机器学习模型。

5、模型训练:使用历史数据训练模型。

6、模型验证:通过测试数据集检验模型的准确性和稳定性。

7、模型部署:将训练好的模型部署到生产环境中。

8、监控与优化:持续监控模型的表现并进行必要的调整。

风控策略的实施

风控策略的制定和实施是一个动态过程,需要考虑以下几个方面:

风险容忍度:根据机构的风险承受能力设定阈值。

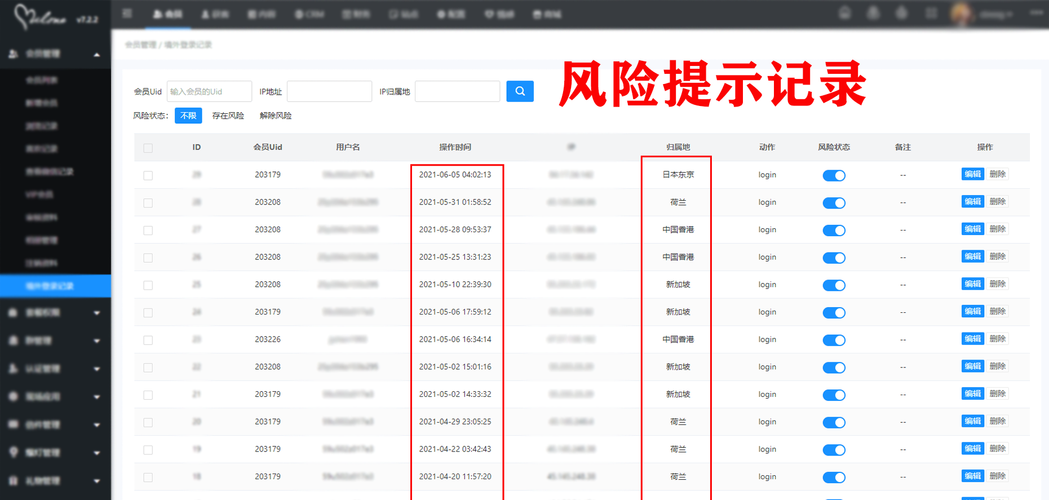

预警机制:建立实时监控和预警系统,及时发现潜在风险。

应对措施:制定针对不同风险等级的应对策略。

合规性检查:确保风控措施符合相关法律法规的要求。

技术挑战与解决方案

在实施大数据风控时,可能会遇到以下技术挑战:

数据质量:如何确保数据的完整性、准确性和时效性。

模型泛化能力:避免过拟合,提高模型在新数据上的表现。

系统集成:将风控引擎与现有的IT基础设施无缝集成。

数据安全与隐私保护:在分析和共享数据的同时保护用户隐私。

解决这些挑战需要采取包括改进数据采集流程、使用先进的数据分析技术、加强系统安全性等措施。

风控引擎的优势与局限

优势

高效率:自动化处理大量数据,缩短风险评估时间。

高准确性:利用复杂的算法提高风险预测的准确性。

灵活性:能够快速适应市场变化和新的风险类型。

全面性:综合多源数据进行全面的风险评估。

局限

数据依赖性:高度依赖于数据的质量和量。

模型局限性:任何模型都有其适用范围和假设条件。

技术更新:需不断更新以适应新的技术和法规要求。

未来趋势

随着人工智能和机器学习技术的不断发展,未来大数据风控将更加智能化和自动化,隐私保护技术的进步也将使得数据分析更加安全合规,跨行业的数据合作将为风控带来更广阔的视野和更深入的洞察。

相关问答FAQs

Q1: 大数据风控与传统风控有何不同?

A1: 大数据风控与传统风控的主要区别在于数据处理能力和分析深度,传统风控往往依赖于有限的财务数据和人工经验判断,而大数据风控则能处理更多样化的数据类型,运用机器学习等高级算法进行深入分析,从而实现更精确的风险评估和管理。

Q2: 如何确保大数据风控的模型不会侵犯用户隐私?

A2: 确保用户隐私的关键在于遵守数据保护法规,如欧盟的GDPR或美国的CCPA,并在数据处理过程中实施严格的隐私保护措施,这包括数据脱敏、匿名化处理、限制数据访问权限以及采用加密技术等,风控模型应设计为最小化使用个人敏感信息,只在必要时才处理这类数据。

本文来源于互联网,如若侵权,请联系管理员删除,本文链接:https://www.9969.net/25180.html